|

|

|

金鷹成份股優選:拆分能否帶來轉機http://www.sina.com.cn 2007年11月26日 15:00 德勝基金研究中心

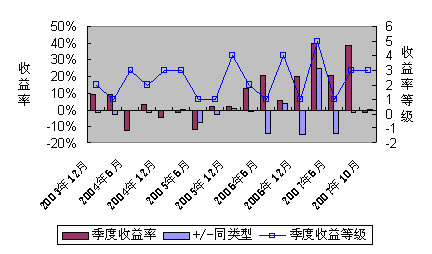

德勝基金研究中心 德勝研究團隊 在暫停新基金發行兩個月后,基金新發有所松動,近期陸續有國泰滬深300、工銀瑞信核心價值、金鷹優選、南方隆元等基金的轉型或拆分。在這其中,除南方隆元因為封轉開原因以外,其他基金都帶有一個明顯特點,即集中在中小基金公司旗下規模較小的基金。管理層似乎在通過這種舉措來避免一些規模過小的基金出現生存危機,平衡基金行業嚴重的大小不均問題。在這其中,金鷹基金公司旗下的金鷹優選尤其突出。 金鷹基金公司自2002年底成立后,發展步伐一直十分緩慢。目前旗下只管理兩只基金,03年6月成立的金鷹成份股優選和04年5月成立的金鷹中小盤精選。兩只基金首發規模都很有限,金鷹優選首發15.16億份,金鷹精選首發僅5.45億份;更糟糕的是兩只基金成立后規模就處于持續不斷的縮水中。金鷹優選在06年底規模一度縮減到僅剩4500萬份/6500萬元,只是在07年4月通過大比例分紅規模有所回升,但目前資產規模也僅在15億元左右;而金鷹中小盤精選的規模仍在持續縮水中,目前僅剩4900萬份,按最新凈值計算資產規模僅7400萬元。 在四年發展時間里,金鷹旗下管理的總資產規模最高不過20億元,這在近三年基金行業發展如火如荼的背景下顯得十分突兀。而過小的基金規模使這類迷你基金在市場下跌遭遇贖回潮時的抗風險能力很差,對基金公司的生存也帶來很大挑戰。在此背景下,此次金鷹優選加入了拆分的行列,拆分后預定發行規模為100億元。 金鷹基金長期發展緩慢有多方面原因,其中很重要的一點就是業績長期表現不佳;那么,這種躍進式的規模擴張能否對金鷹基金帶來轉機呢? 產品特點:成份股精選 應該說,金鷹成份股精選的產品設計初衷還是比較有新意的。該基金提出,遵循“成份股備選、價值導向”的投資理念,通過對具有良好市場代表性和行業代表性的成份股的重點投資,以獲取穩定的投資收益并實現基金資產的中長期增值。股票投資主要投資于上證180指數成份股和深圳100指數成份股,成份股投資不低于全部股票投資的70%。股票投資占投資組合的比例不超過80%,債券投資占投資組合的比例不低于20%。 在理念上金鷹優選采取成份股優選的投資策略,屬于主動型投資,但是主要限定在成份股范圍內,應該說覆蓋了市場的主流投資對象。但是從實際投資來看,金鷹優選并非主流投資品種。 上證180指數和深圳100指數在牛市下的表現十分搶眼,金鷹優選長期的表現如何呢? 基金業績:長期表現波動很大 長期看,金鷹成份股優選的業績表現不盡人意,主要體現在階段性收益波動很大,業績穩定性差。而階段性波動大的結果是長期累計基金業績不佳。從圖1清楚可見,在基金運作早期,業績表現大致處于中游偏下水平。在05年以后基金業績偶有明顯提升,但是持續性較差,季度之間業績出現大幅波動。 如果結合看金鷹優選的規模變動,我們會發現業績表現長期不佳是其規模持續縮水的主要原因。在03-05年的熊市下基金持續表現較差,使得基金份額下降明顯;而在牛市中后期業績才有所回升,但波動過大仍未改變。 從短期凈值波動的角度來看,金鷹優選的風險在股票型基金中較明顯地低于平均水平,這主要是較低的股票倉位和較高的債券投資比例所致。 綜合來看,金鷹成份股優選的收益-風險特性很清晰地體現在德勝基金評級矩陣中(表1),即中長期收益較低,業績持續性較差,但風險評級較優。金鷹優選這種風險收益特征與其投資操作密切相關,將在下文分析。 圖1:金鷹優選歷史收益波動

數據來源:德勝基金研究中心(www.dsfunds.com) 表1:德勝基金評級矩陣--金鷹優選

數據來源:德勝基金研究中心(www.dsfunds.com) 從近期表現來看,金鷹優選在近一季度以來的市場震蕩中總體表現較好(表2)。這主要是由于在股票型基金中其股票倉位較輕,且三季度部分重倉股在調整中表現較好。 表2:金鷹優選近期業績表現概覽

數據來源:德勝基金研究中心(www.dsfunds.com) 風格高度積極,選股劍走偏鋒 在資產配置層面,金鷹優選最高可以投資80%的股票,最少投資20%債券。實際上基金長期股票配置比例在70%左右,現金類資產保持在10%左右。這顯然是基金規模過小為應付流動性問題而帶來的結果。在牛市下較低的股票配置比例降低了基金的整體收益, 金鷹優選采取高度集中的選股型投資策略,通常組合投資的股票數量遠少于基金業平均;近年來股票投資最多在30只個股左右。因此雖然理念上為成份股精選,但實際投資中基金有很大的投資靈活度,選股效果如何就成為基金業績最主要的決定因素。 從金鷹優選歷來的選股思路來看,選股特點和基金業主流呈現出很大差異。其重倉股組合長期與基金同期集體重倉股有較大差異,主要體現在重點投資的一些中盤股或小盤股。這一特點直到近期才有所改變。在07年二季度后,基金的選股開始向主流靠攏;三季度選股再度 我們對金鷹優選近一年的選股效果作一個簡單的分析(表3)。從中可以看到,金鷹優選在選股上的波動和基金收益的波動有著高度的相關性,即選股效果在很大程度上影響基金業績。而選股效果這種大幅波動和其激進的投資風格有很大關系。 表3:金鷹優選近一年重倉股組合表現及基金表現概覽

數據來源:德勝基金研究中心(www.dsfunds.com) 從06年以來,金鷹優選的投資風格由穩健往高度積極的方向轉變。基金在05年以前總體風格偏穩健,而在05年底更換基金經理后,風格傾向激進,并且延續至今。簡單概括就是高度集中,頻繁交易,快速換股,跟蹤熱點,波段操作。從表4-表6的數據來看,金鷹優選這種特點非常突出。每個季度基金重倉股組合幾乎全部輪換,換手率接近1000%。 這種激進的操作風格和金鷹優選很小的基金規模有直接關系,也體現出基金經理追逐熱點和交易性投資機會試圖放大基金收益的傾向。這種激進的操作風格本身并沒有太大的問題,牛市下我們看到不少基金的積極風格十分有效;問題主要在于基金經理是否能夠較好地掌控這種風格——顯然金鷹優選的基金經理對市場熱點的把握并非得心應手,因此在高達1000%的換手率下,基金的業績仍然出現很大的階段性起伏,總體投資效果并不突出。在這種情況下,高度激進的投資操作事實上是放大了基金的風險。 總體來看,金鷹優選基金的積極操作并沒有對基金業績帶來多大幫助;對成份股進行優選的效果明顯不如被動型的跟蹤指數。 顯然,這種激進的投資風格并不適合于金鷹優選拆分后預定加入的百億基金俱樂部。在百億規模的基金中,很少有采取類似策略獲得成功的例子。因此,雖然近期金鷹優選業績表現比較突出,不過我們對這種業績的持續性存有疑問。 表4:2006年以來金鷹優選各季度持股變動

數據來源:德勝基金研究中心(www.dsfunds.com) 表5:金鷹優選歷史持股周轉率

數據來源:德勝基金研究中心(www.dsfunds.com) 表6:金鷹優選近兩年持股集中度

數據來源:德勝基金研究中心(www.dsfunds.com) 基金公司實力偏弱 從過去幾年的發展來看,相對于同期成立的老牌公司,相對于不斷涌現的后起之秀,金鷹基金公司一直是在業內默默無聞的一家基金公司。金鷹優選的大股東是實力較弱的地方性券商廣州證券,此外是三家企業股東廣州藥業,美的集團,四川希望。股東實力偏弱影響到了基金公司自身的發展,使得金鷹基金雖然成立較早,但一直發展緩慢。而基金規模持續縮水,又使基金公司自身積累發展的能力有限。金鷹基金在投研實力、團隊建設和人才儲備上目前仍處于業內的低端。 拆分能否帶來轉機? 綜合以上分析來看,金鷹基金在過去幾年中體現出的問題是一個綜合性的問題。基金公司實力偏弱,發行時機導致基金初期業績不佳——業績不佳導致規模縮水——基金公司投入不足,團隊偏弱——基金經理采取激進策略——基金業績波動進一步放大。 此次金鷹優選拆分似乎是打破以上鏈條的一個契機。如果基金能通過這次拆分募集到計劃募集的100億元規模,對于金鷹基金而言可謂是跳躍式的擴張。但是基金長期發展中的問題是否能夠簡單通過拆分擴大規模來解決,我們持謹慎看法。一方面基金規模擴張后基金投資風格必然面臨改變,這涉及到管理團隊、投資理念等等一系列變化;另一方面,基金投研能力,整體實力的提高并非一蹴而就,并非在短期內通過擴大規模增加基金公司收入可以解決。雖然擴大規模對于中小基金公司的生存和發展至關重要,但這種效果的顯現需要更多的時間,還有諸多的不確定性。管理層在此決策上充分體現了平衡性,但是金鷹基金能否以此作為發展的一個轉機,主要還取決于基金公司自身。 對于許多投資者而言,拆分是一個受歡迎的投資渠道。尤其是近期金鷹優選業績表現有所回升;但綜合以上分析,我們給投資者的建議是暫不參與,保持觀望。 新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。

【 新浪財經吧 】

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||