|

|

景順動(dòng)力平衡 穩(wěn)健風(fēng)格備選http://www.sina.com.cn 2007年11月13日 10:24 德勝基金研究中心

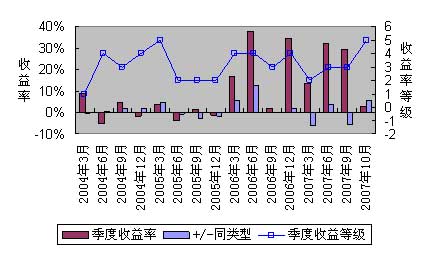

我們?cè)谒募径然鹜顿Y策略中提出了四季度基金投資的幾條線索。線索之一是,對(duì)總體屬于穩(wěn)健風(fēng)格的基金,基金組合中可配置以下兩類:一是投資集中度較高,集中持有藍(lán)籌股,且投資思路契合市場主流觀點(diǎn)的基金;二是投資分散,但行業(yè)配置均衡,操作中度積極的基金。景順動(dòng)力平衡就屬于符合前一類特點(diǎn)的基金之一。 產(chǎn)品特點(diǎn):股債靈活配置 景順長城動(dòng)力平衡是景順旗下“景”系傘形基金中的一只,屬于股債靈活配置的配置混合型基金。基金以獲取高于銀行一年期定期存款利率2倍的回報(bào)為目標(biāo),沿用景順長城的股票及債券流程精選股票和債券,注重通過動(dòng)態(tài)的資產(chǎn)配置以達(dá)到當(dāng)期收益與長期資本增值的兼顧。 在投資策略上,通過在股票、債券和現(xiàn)金之間的動(dòng)態(tài)資產(chǎn)配置來獲得資本保全,并獲得穩(wěn)定回報(bào),資產(chǎn)配置以各類資產(chǎn)的預(yù)期收益率為基準(zhǔn),并考慮市場流動(dòng)性、宏觀經(jīng)濟(jì)預(yù)測以及可能的政策變化。與股票基金不同的是它既追求長期成長又追求當(dāng)期收入,是二者之間的平衡。同時(shí),平衡基金在投資中通過優(yōu)化的資產(chǎn)配置達(dá)到既定的投資目標(biāo)后,就會(huì)鎖定投資收益,而放棄股票投資中的部分利潤空間以尋求平穩(wěn)回報(bào)。在資產(chǎn)配置范圍上,股票20%--80%,債券20%--80%。 從產(chǎn)品特點(diǎn)來看,景順動(dòng)力平衡屬于典型的股債平衡配置基金。股票債券配置范圍變化靈活,但強(qiáng)制了20%的債券投資比例下限,這在一定程度上限定了景順平衡的風(fēng)險(xiǎn)特征,其股債配置范圍大致處于配置混合型基金的中游,即中等風(fēng)險(xiǎn)范疇。 基金業(yè)績:長期表現(xiàn)穩(wěn)定 從長期表現(xiàn)來看,景系列基金基本符合其產(chǎn)品特點(diǎn)。景順動(dòng)力平衡在長時(shí)間的運(yùn)作歷史中,表現(xiàn)出較好的收益穩(wěn)定性。尤其是在06年以來,基金在各個(gè)市場階段業(yè)績表現(xiàn)基本處于平均水平之上。(圖1)。總體而言,從歷史收益的穩(wěn)定性來看,持有景順動(dòng)力平衡一定期限,收益水平落后于同類型基金的可能性不大。景順平衡長期表現(xiàn)較好的主要原因是基金在景順基金公司集體投研平臺(tái)上,各個(gè)階段均表現(xiàn)出較強(qiáng)的選股能力。 圖1:景順平衡歷史收益波動(dòng) 數(shù)據(jù)來源:德勝基金研究中心(www.dsfunds.com) 從近期表現(xiàn)來看,景順平衡在10月中以來的市場震蕩中總體表現(xiàn)較好(表1)。這一方面是由于股票倉位中等,另一方面更重要的是其組合結(jié)構(gòu)在震蕩市下比較合理,并且基本符合四季度市場的投資主線。 從風(fēng)險(xiǎn)角度來看,景順平衡的凈值波動(dòng)在配置混合型基金中略高于平均水平,主要是由于較高的股票倉位導(dǎo)致。 表1:景順平衡近期業(yè)績表現(xiàn)概覽

數(shù)據(jù)來源:德勝基金研究中心(www.dsfunds.com) 組合配置符合階段性市場主線 如同我們?cè)谒募径韧顿Y策略中提出的投資線索,四季度的震蕩市中,基金的行業(yè)配置和是否符合市場主線,對(duì)于基金業(yè)績的穩(wěn)定性將帶來重大影響。因此,分析基金目前的組合配置重點(diǎn)是判斷基金四季度表現(xiàn)如何的主要因素。 首先在資產(chǎn)配置層面上,景順平衡三季度末股票倉位68.12%,債券倉位19.86%,屬于偏積極的資產(chǎn)配置。基金倉位可能繼續(xù)上升至80%,說明基金對(duì)后市仍持樂觀態(tài)度。這也符合我們對(duì)股市中期偏樂觀的判斷。不過20%的債券投資比例也適度降低了震蕩市中的波動(dòng)風(fēng)險(xiǎn)。 景順動(dòng)力平衡基金的行業(yè)配置在二季度以來體現(xiàn)出較強(qiáng)的一致性。基金在三季度進(jìn)行了較大幅度的持倉結(jié)構(gòu)調(diào)整,持倉重點(diǎn)進(jìn)一步體現(xiàn)出很強(qiáng)的傾向性。對(duì)二季度已經(jīng)重點(diǎn)投資的金融、鋼鐵進(jìn)一步加大投資比重,大幅增持了銀行、保險(xiǎn)、鋼鐵、有色等行業(yè)的個(gè)股,同時(shí)大幅降低了零售、消費(fèi)品和醫(yī)藥的配置比例。從行業(yè)配置特點(diǎn)來看,金融+金屬兩大行業(yè)占到股票市值接近60%,此外依次是地產(chǎn)、批發(fā)零售、機(jī)械、采掘。 結(jié)合對(duì)四季度的策略分析,我們認(rèn)為景順平衡的行業(yè)配置變化符合下一階段市場的投資主線,屬于主流的配置特征。 由于持股集中,重倉股組合持股占股票市值超過50%,因此可以更簡單地從景順平衡的重倉股組合觀察基金整體組合的特征。三季度景順平衡的重倉股組合完全體現(xiàn)出金融+鋼鐵+資源的重心。從表2的數(shù)據(jù)來看,重倉股組合當(dāng)前加權(quán)平均市盈率為81倍,而07、08、09年動(dòng)態(tài)市盈率分別為45倍、32倍、25倍。業(yè)績?cè)鲩L預(yù)期較明確,目前來看動(dòng)態(tài)估值仍屬合理范圍。 表2:景順動(dòng)力平衡重倉股的估值特征

數(shù)據(jù)來源:德勝基金研究中心(www.dsfunds.com) 從重倉股的選擇上,景順平衡與景順系其他基金高度相似。如十大重倉股中有8只與景順資源重合,與景順股票、景順內(nèi)需增長、景順?biāo){籌均有7只重倉股重合。因此,在核心投資部分,景順平衡的投資特點(diǎn)其實(shí)體現(xiàn)出景順系共同的特點(diǎn),區(qū)別在于景順平衡的投資操作更加靈活,股票倉位比例相對(duì)較低,且組合配置整體上更均衡一些,因此在10月后的市場震蕩中表現(xiàn)更加穩(wěn)健。 基金投資風(fēng)格:精選藍(lán)籌+集中持有 在投資風(fēng)格上,景順動(dòng)力平衡總體上體現(xiàn)出鮮明的景順系風(fēng)格,即精選藍(lán)籌,集中持有,適度積極。 從表2~表4的數(shù)據(jù)中我們不難看到這一風(fēng)格在較長時(shí)期內(nèi)基本保持穩(wěn)定。雖然總體風(fēng)格傾向穩(wěn)健,但景順平衡在景順系基金中屬于相對(duì)靈活的基金。07年以來基金操作積極度有所提高,但仍遠(yuǎn)低于同類基金的平均水平(表2~表3)。 而從持股集中度看,景順平衡始終堅(jiān)持集中持股的特點(diǎn),投資集中度高達(dá)55%。這在基金業(yè)普遍持股傾向分散的趨勢(shì)下顯得比較獨(dú)特,反映出景順平衡一貫堅(jiān)持的選股型投資理念。但結(jié)合考慮基金的持股特點(diǎn),這種集中持股在四季度總體風(fēng)險(xiǎn)較小。 表2:近一年景順動(dòng)力平衡各季度持股變動(dòng)

數(shù)據(jù)來源:德勝基金研究中心(www.dsfunds.com) 表3:景順動(dòng)力平衡歷史持股周轉(zhuǎn)率

數(shù)據(jù)來源:德勝基金研究中心(www.dsfunds.com) 表4:景順動(dòng)力平衡近兩年持股集中度

數(shù)據(jù)來源:德勝基金研究中心(www.dsfunds.com) 綜合以上分析來看,景順動(dòng)力平衡的特點(diǎn)符合我們?cè)谒募径炔呗灾刑岢龅囊活愅顿Y目標(biāo):投資集中度較高,集中持有藍(lán)籌股,且投資思路契合市場主流觀點(diǎn)的基金。且景順平衡基金20%的債券投資在一定程度上分散了組合風(fēng)險(xiǎn),因此較適合傾向穩(wěn)健的投資者持有。 新浪聲明:本版文章內(nèi)容純屬作者個(gè)人觀點(diǎn),僅供投資者參考,并不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||