|

|

2008年美元難逆轉 大宗商品熱度不減http://www.sina.com.cn 2008年01月08日 03:20 第一財經日報

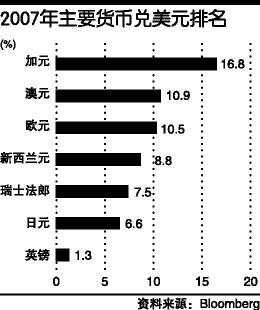

展望2008年,我們認為美元走勢依然比較疲弱,歐元、英鎊匯率波動增加,而諸如澳元、加元等商品貨幣有望走強,其中“次級債”危機的延續,諸如糧食、小麥等初級產品、石油、黃金等戰略商品價格變動,以主權財富基金為代表的資金流向將成為主導各幣種走勢的主要因素。 首先,在2008年上半年“次級債”危機依然會延續,隨著各大國際金融機構年報的披露,資產損失將浮出水面,可能引發金融股動蕩,并拖累整個歐美股市的走勢。同時各國央行對市場的聯手注資,美聯儲的利率下調政策,從短期看作用相當有限:在金融市場中,比如美國存在利率期限的倒掛,三個月的Libor達到4.62%,而1年期的Libor則為4.05%左右,前者比后者高約50個基點,短期利率高于長期,反映市場參與者信心尚難恢復。而利率下降對實體經濟中投資、消費的影響更存在時滯,其政策效果同樣在目前很難顯現。 其次,由于新興市場國家的旺盛需求,美元的持續疲軟,大量國際資本涌入了大宗商品市場,并推動石油、黃金、糧食等價格的持續走高。如今這類商品不僅成為各國經濟發展的必需,更成為投資避險、資產保值的渠道。因此,原材料、能源出口國可望從中受益,澳元、加元有望繼續走強。同時能源、原材料價格的上漲,會引致成本推進型通貨膨脹,壓抑了繼續降息緩解經濟衰退的英、美等國的貨幣政策空間,經濟增長的疲弱更會增加其貨幣的弱勢。 最后,隨著主權財富基金的規模擴張,其資產調整、投資方向將對各全球貨幣體系格局產生巨大影響。目前主權財富基金集中于兩類國家,其一是諸如中東地區的石油出口國,其擁有大量“石油美元”,另一類在國際分工中擁有低勞動力比較優勢,長期實行出口導向的國家,如中國、東南亞等新興國家,而兩類國家的共性是大都采用釘住美元的匯率制度。近年隨著美元的貶值,一方面加劇了其國內的通脹,另一方面低收益率的美國國債造成國家財富的縮水。因此如其調整資產的幣種結構,減少對美元資產的持有,而轉向歐元、澳元等收益穩定貨幣,可能會加劇美元的跌勢。反之,如其在美國資產價格低點增加對其戰略性配置,如通過入股美國金融機構、知名企業,并開展戰略性合作,則會部分緩解美國企業的困境,并帶動美元的走強。 由此,我們可以得出結論,在2008年由“次級債”引發、隨著美國經濟進入衰退的可能的加劇,而世界經濟可能進入調整期,主要國家的貨幣在上述分析的各種因素下走勢將趨于分化,與美國金融市場聯動性強的歐洲、英國的貨幣震蕩加劇,而部分商品貨幣有望繼續成為外匯投資者追捧的熱點。 (作者單位中國工商銀行上海市分行) 曹陽 歡迎訂閱《第一財經日報》! 訂閱電話:010-58685866(北京),021-52132511(上海),020-83731031(廣州) 各地郵局訂閱電話:11185 郵發代號:3-21 新浪財經獨家稿件聲明:該作品(文字、圖片、圖表及音視頻)特供新浪使用,未經授權,任何媒體和個人不得全部或部分轉載。 新浪聲明:本版文章內容純屬作者個人觀點,僅供投資者參考,并不構成投資建議。投資者據此操作,風險自擔。

【 新浪財經吧 】

|

|||||||||||||||