侯若石:從全球經濟體系看美元貶值 | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| http://whmsebhyy.com 2005年01月11日 17:23 新浪財經 | |||||||||

|

清華大學偉倫特聘教授 侯若石

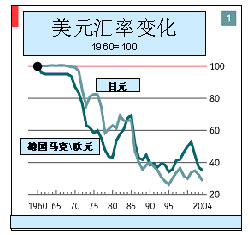

以一般常識來說,全球經濟體系是由全球貿易體系、全球金融體系和全球生產體系等三個部分組成的。從20世紀70年代中期以來,綜合計算,美元已經貶值了65%。(見圖1)。這

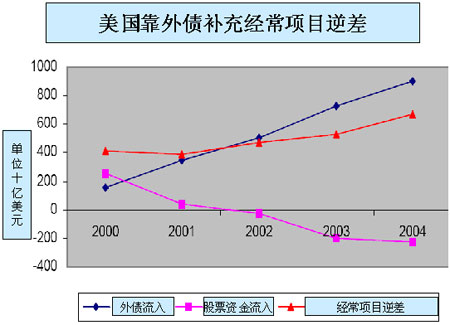

一、美國外債持續增加 發達國家之所以發達,是因為他們有的是錢,美國更應該是這樣。然而,生活富裕的美國人要靠舉借外債度日。 美元貶值是美國不斷擴大的貿易逆差和財政赤字相伴隨的。據估計,2000-2004年,美國的貿易逆差翻了一番,從3780億美元增加到6730億美元。2000年,財政贏余相當于國內總產值的2.5%,2004年,財政赤字相當于國內總產值的4%。這就是所謂的雙赤字現象。 盡管美元一貶再貶,美國的貿易逆差卻有增無減,由此造成的經常項目逆差,從2000年的4130億美元增加到2004年的6790億美元。如此巨大的資金缺口自然是由國外資金的流入來禰補(見圖2)。2000年到2004年,美國的國外資金每年的凈流入從4771億美元增加到5694億美元。這些資金從何而來?由于利率偏低,加之經濟不景氣導致收益率下降,私人資本撤資。美國的股票投資流入從2000年的931億美元變為2004年流出980億美元,直接投資從流入16210億美元變為流出1308億美元,于是要靠舉借外債。其他國家政府和私人購買的美國國庫券從2000年的1015億美元增加到2004年的2069億美元。其中,東亞國家和地區中央銀行用外匯儲備購買的美國國庫券不斷增加。經過多年積累,美國的凈外債已經達到42690億美元。其中,外國中央銀行購買的國庫券累積達到12380億美元。 原來如此!闊綽的美國人并沒有大把美元支付每年不斷增長的進口,而是運用在全球金融體系的主導地位,花外國人的錢維持的。在經濟統計意義上,經常項目逆差是與一個國家的儲蓄缺口一致的。美國是世界上少有的低儲蓄率國家。他們自己的儲蓄不足以支付消費和投資,由此造成巨大的資金缺口,即經常項目逆差。形成這個缺口的原因,除了美國人寅吃卯糧的消費習慣之外,政府的財政赤字是主要因素。布什政府上臺接過來的是財政贏余。經過四年大手大腳地花費,財政赤字十分嚴重,他把強勢美元政策改為貶值政策。但是,歷史的經驗證明,巨額外債并不能因此而減下來。

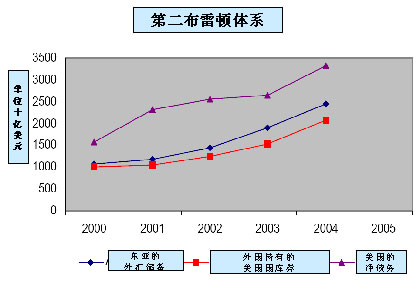

二、美國地位受到挑戰 20世紀80年代以來,美元也曾經出現過升值的現象,經常項目逆差有所減少。之所以如此,一是因為美國保持了強勁的對外直接投資勢頭,海外利潤收入增加;二是通過重構全球生產體系,把加工制造生產轉移發展中國家和地區,節約了生產成本,提高了國際競爭力,但是儲蓄缺口仍有有增無減。目前,美國的外債已經相當于國內總產值的280%,其水平已經接近巴西和阿根廷發生金融危機的危險點。盡管美國與這兩個國家的情況有別,但也潛伏著金融風險。而且,美國企圖以美元貶值解決貿易逆差問題遭遇新的挑戰:美元可能失去國際儲備貨幣地位。 現在,美元貶值,與其說是為了減少經常項目逆差,不如說是為了減輕外債負擔。但是,由于美元貶值,與其他貨幣相比,持有美元資產的國家和個人的財產價值減少。于是,拋售美元資產漸成氣候。2004年11月底,俄羅斯和印度尼西亞的中央銀行分別宣布將減持外匯儲備中的美元資產。一旦形成多米諾效應,各國中央銀行把外匯儲備中的美元兌換為其他貨幣,美元的國際儲備貨幣地位將危危可及。要知道,從20世紀70年代中期到目前,美元在全球的國際儲備貨幣中的比重已經從80%下降到65%。 更要命的是,在各國中央銀行總共5310億美元的外匯儲備中有4410億美元用于補充美國的經常項目逆差。如果美元失去國際儲備貨幣地位,它可能面臨舉債無門的危險境地。根據人類歷史經驗,這一提示并非不可想象,更非聳人聽聞。按照西方的觀點,兩千多年來,處于主動地位的國際貨幣已經更迭多次:從古代的羅馬貨幣代替拜占廷貨幣,從大約60年之前美元取代英鎊成為國際儲備貨幣。19世紀末,美國的經濟總量超過英國,成為世界第一經濟強國。但是,在后來的40年中,英國一直保持凈債權國的地位,英鎊仍然是國際儲備貨幣。直到20世紀40年代,英國淪為凈債務國,英鎊才失去了昔日的輝煌。歷史的經驗說明,凈債權國是決定國際儲備貨幣地位的核心因素。歐元區國家的經濟總量與美國不相上下,而且處于凈債權國的有利地位,已經對美元地位提出挑戰。人們不禁要問:美國早已成為凈債務國,美元的國際儲備貨幣地位還能保持多久? 三、全球體系需要整合 解決美國由經常項目逆差帶來的美元貶值問題有一個傳統思路:讓美國人增加儲蓄,控制消費,特別是削減政府消費,從而消滅財政赤字。克林頓政府曾經有所作為,布什政府則走了回頭路。看來,此舉不是不可行,而是貴在堅持。作為長期任務,美國必須沿著這條傳統道路走下去。但是,在經濟全球化條件下,我們應該同時考慮一個全球性解決方案。 成也蕭何,敗也蕭何。既然美元貶值與全球經濟體系形成和發展的過程密切相關,解決問題的出路還在于全球經濟體系的進一步整合。 由于巨額貿易逆差,美國在全球貿易體系的主導地位已經遭遇挑戰,由于美元貶值和巨額外債,它在全球金融體系主導地位也面臨危機。依靠技術領先和生產組織方式領先,美國在全球生產體系的主導地位似乎還沒有動搖,但也問題成堆。 就全球貿易體系而言,堅持實行公平而自由的多邊貿易體制是題中應有之義。美國面對巨額貿易逆差,讓貿易保護主義死灰復燃是無濟于事的。為此,WTO發展回合談判應該盡快圓滿結束。 就全球金融體系而言,二戰結束后的新型國際貨幣體系,即布雷頓體系的建立,順利地實現了美元取代英鎊的國際儲備貨幣地位的轉換。20世紀80年代的“廣場協議”對穩定當時世界主要貨幣匯率的波動也有一定作用。現在,當務之急是拋棄以鄰為壑的單邊主義匯率政策,實行主要貨幣匯率的全球多邊協調,防止美元貶值和美國外債負擔危及全球經濟體系的穩定。 就全球生產體系而言,美國企業重構全球生產體系,東亞發展中國家和地區成為加工制造生產的主要地域,大量制成品輸入美國,對美貿易出現了巨額順差。于是,有美國學者提出了一個名為“第二布雷頓體系”的解決方案,內容是用東亞的出口賺來的外匯儲備支持美國的外債(見圖3)。實際上,這是一個現在已經實行的辦法。一方面,東亞國家和地區生產制成品供美國人享用;另一方面,還要東亞人為此買單。天下哪有如此便宜的事情!

在全球生產體系中,美國企業掌握著技術和營銷渠道,發展中國家只從事加工制造生產。美國企業對轉讓技術和訣竅十分吝嗇。更有甚者,美國政府還嚴格限制技術轉讓,實行苛刻的貨物和服務出口限制政策。在相當大程度上,美國的貿易逆差是這些出口障礙造成的,中美目前的貿易格局就是如此。出于狹隘的政治利益考慮,美國堅持此政策多年,無異于作繭自縛。僅靠全球金融體系的資金,美國的路越走越窄。如果從整合全球生產體系出發,美國能夠放開技術出口,取消出口限制,不但可以增加技術收入,也可以增加美國企業在全球生產體系的利潤收入,經常項目逆差就可望縮小。 “條條道路通羅馬”。全球性解決方案不僅是一個經濟問題,也是政治問題;不但是全球貿易體系和全球金融體系的問題,也是全球生產體系的問題。拋棄政治偏見,全面整合全球經濟體系的三個組成部分,才能尋找到解決美元貶值和美國巨額外債問題的新方案,用增加國內儲蓄、壓縮國內消費的辦法就更能奏效。

|

| 新浪首頁 > 財經縱橫 > 經濟學人 > 經濟學人--侯若石 > 正文 |

|

| ||||

|

| |||||||||||||||||

|

新浪網財經縱橫網友意見留言板 電話:010-82628888-5174 歡迎批評指正 新浪簡介 | About Sina | 廣告服務 | 聯系我們 | 招聘信息 | 網站律師 | SINA English | 會員注冊 | 產品答疑 Copyright © 1996 - 2004 SINA Inc. All Rights Reserved

|