李揚:全球金融危機從三個層面沖擊中國經(jīng)濟

思想•中國經(jīng)濟50人論壇

本報記者:方燁

●外匯儲備的合理性問題,事實上是一個貿(mào)易順差合理性問題。貿(mào)易順差的本質是中國國內(nèi)儲蓄過剩,儲蓄過剩是實體經(jīng)濟的產(chǎn)物,我們必須作為前提接受。

●歷史經(jīng)驗顯示,跨洲并購金融機構,無一成功,其根本原因在于,金融具有極強的文化屬性。

●中國仍然存在著長期持續(xù)增長的條件。高儲蓄為投資增長提供了無通貨膨脹的基礎。

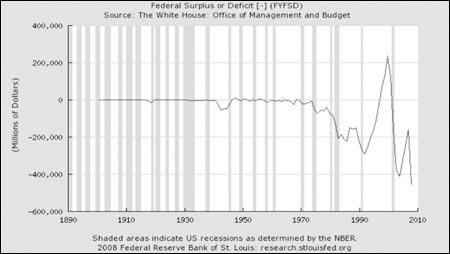

60年來,美國政府收支基本上是赤字

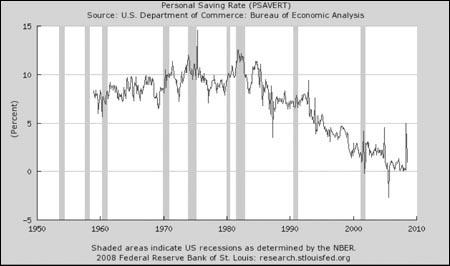

美國居民儲蓄率自80年代一路下滑

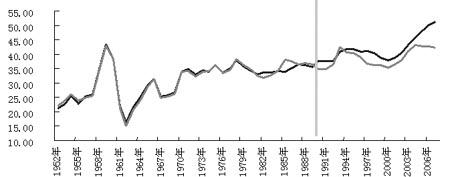

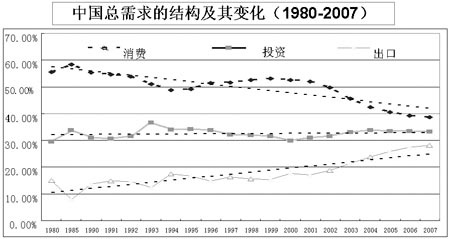

中國儲蓄率不斷上升 超過投資

由中國經(jīng)濟50人論壇、新浪財經(jīng)和清華經(jīng)管學院聯(lián)合舉辦的新浪·長安講壇4月9日召開。中國社會科學院金融研究所所長李揚作了題為“全球金融危機及其對中國的影響”的主題演講。李揚在演講中表示,盡管當前全球金融危機仍在深化,但是中國經(jīng)濟仍然存在長期持續(xù)增長的條件。

全球金融危機仍在深化

李揚說,這次金融危機是大蕭條以來最嚴重的危機,當我們把這次危機和大蕭條相提并論的時候,我們就必須對大蕭條在全球經(jīng)濟,以及在世界史上的影響有一個簡單的回顧。那次大蕭條幾乎使資本主義世界滅亡,當時的兩大陣營,以蘇聯(lián)為首的社會主義陣營明顯的要優(yōu)于以美國為首的資本主義陣營。但這次大蕭條使得世界形勢發(fā)生了大變化。把這次的危機和上次的相比較,來深入研究這次的危機,會醞釀出革命性的變化,要在危機中尋找金融發(fā)展新方向。

說這次危機是大蕭條以來最嚴重的危機,可以從七個方面來概括:第一,各國、各類金融機構相繼陷入困境,投資銀行作為一個獨立行業(yè)已經(jīng)消失;第二,全球股市遭到重創(chuàng);第三,國際匯市寬幅震蕩;第四,大宗商品價格全線下跌;第五,市場流動性極度緊張,信貸市場深度“凍結”,致使央行“商業(yè)銀行化”;第六,金融危機和實體經(jīng)濟危機相互交織;第七,貿(mào)易保護主義、金融保護主義、就業(yè)保護主義等開始在各國抬頭“所以,有理由判斷這次大蕭條是最嚴重的一次危機,而且不可能指望很快渡過。”李揚說。

談到導致這場危機的原因,李揚從五個方面進行了論述:

第一, 這次危機是經(jīng)濟危機,就是實體經(jīng)濟增長停滯。上個世紀80年代末以來,全球經(jīng)濟經(jīng)歷了前所未有的長達15-20年的高增長、低通脹時期。以美國為首的發(fā)達國家總體上增長穩(wěn)定,而廣大發(fā)展中國家和新興市場經(jīng)濟國家也經(jīng)歷了發(fā)展奇跡。可以說這是人類社會經(jīng)濟發(fā)展的最好時期。以信息技術為主要代表的高新科技及其產(chǎn)業(yè)化、全球化以及自由化,是此次全球長期增長的主要因素。但是以納斯達克市場狂瀉為標志,美國經(jīng)濟在2001年3月已經(jīng)出現(xiàn)了衰退。

推廣“次貸”,是美國政府的救助危機措施。需求不足是美國經(jīng)濟的常態(tài),所以,美國的宏觀經(jīng)濟管理側重于需求。從需求面看,刺激經(jīng)濟無非三途。從投資來看,互聯(lián)網(wǎng)泡沫破滅之后,美國國內(nèi)事實上很難找到足夠規(guī)模的投資來拉動經(jīng)濟發(fā)展。從出口來看,在全球化條件下,美國逐漸喪失了在傳統(tǒng)經(jīng)濟領域中的優(yōu)勢地位。全球勞動分工格局的重組,使得美國處于不利的地位。貿(mào)易長期赤字,使得出口長期成為美國經(jīng)濟增長的負因素。從國內(nèi)消費來看,長期的高消費政策,已使得美國消費率高懸不下。于是,房地產(chǎn)成美國國內(nèi)投資的主要領域,因為房地產(chǎn)在美國居民消費結構中占有很大比重。以“次貸”這種非常規(guī)手段來刺激居民購買房地產(chǎn),順理成章地成為美國政府刺激經(jīng)濟發(fā)展的主要舉措。在上述意義上,此次美國金融危機事實上是一場經(jīng)濟危機。也正因為如此,它呈現(xiàn)出長期特征。

第二, 這次危機也根源于赤字經(jīng)濟。李揚說,保持正的經(jīng)濟增長,是任何國家經(jīng)濟發(fā)展的常態(tài)。無論怎樣分解經(jīng)濟增長的因素,投資都構成一國經(jīng)濟增長的必要條件。不造成通貨膨脹的投資必須有相應規(guī)模的儲蓄予以支撐。換言之,健康運行的國民經(jīng)濟必須保持一定的儲蓄,用以支持其投資,從而促進經(jīng)濟增長。但是在美國,舉凡政府、企業(yè)和居民均舉債消費或生產(chǎn),形成特有的“赤字經(jīng)濟”。這是美國金融危機的禍根。

由于其國內(nèi)缺乏足夠的儲蓄,于是就形成了美國特有的動員儲蓄的機制。這就是,通過花樣翻新的金融創(chuàng)新,創(chuàng)造“資產(chǎn)型儲蓄”,即創(chuàng)造出通過負債而產(chǎn)生儲蓄的機制。“資產(chǎn)型儲蓄”產(chǎn)生,有兩個必要條件:即金融資產(chǎn)價格不斷上漲,存在著針對金融資產(chǎn)的再融資便利;還有一個充分條件:存在以放松初始借款條件為基本內(nèi)容的借款激勵。美國政府對“次貸”的激勵,便提供了這樣的條件。競爭性的金融創(chuàng)新,為資產(chǎn)型儲蓄產(chǎn)生提供源源不斷的機會。在一段時期中,上述三個條件不僅存在而且不斷被復制。

但是,李揚表示,天下從無“免費的午餐”。在房地產(chǎn)價格不斷飆升的條件下,基于上述“資產(chǎn)型儲蓄”機制,住房一度成為美國人的“提款機”。然而,作為全部金融活動之基礎的實體經(jīng)濟,最終還是要顯示其作用。一旦房地產(chǎn)市場下瀉,這個泡沫就會破滅。一旦市場信心喪失或貨幣政策緊縮,市場流動性就會收縮,融資便利便會立刻消失。金融基礎產(chǎn)品出現(xiàn)違約,全部金融上層建筑便會崩塌。

第三, 是金融對實體經(jīng)濟“疏遠化”。李揚說,從基礎金融產(chǎn)品到證券化類產(chǎn)品,再到CDO、CDS等結構類金融產(chǎn)品的運行都逐漸遠離實體經(jīng)濟。衍生品的過度使用不斷提高杠桿率;大宗商品市場全面“類金融化”,致使商品價格暴漲暴跌,干擾實體經(jīng)濟正常運行;市場中介機構行為扭曲;投資銀行“對沖基金化”;金融業(yè)普遍采行不當?shù)募顧C制,助長了短期、投機性行為;金融監(jiān)管不能“與時俱進”。

第四, 貨幣政策難逃其咎。美國政府自2001年以來連續(xù)14次降息,助長了次貸產(chǎn)品的蔓延和風險積累;2004年后連續(xù)17次的加息,則觸發(fā)了次貸危機。

第五, 美元霸權延緩經(jīng)濟結構調整。上個世紀80年代以來,以美國為一方,以其他亞洲國家為一方,先后爆發(fā)過多次貿(mào)易沖突及匯率爭端。如80年代的美國與日本;90年代末的美國與東亞國家;本世紀以來的美國與中國。在國際收支出現(xiàn)嚴重不平衡的條件下,當事國均應進行結構調整。然而,事實是,美國的對手國均進行了大規(guī)模的國內(nèi)經(jīng)濟結構調整和匯率調整,唯獨美國依然故我。更有甚者,憑借美元霸權,美國利用全球的資源固化了其經(jīng)濟結構的失衡。此次金融危機,本質上就是這些矛盾的集中爆發(fā)。

解救危機要用好“去杠桿化”這柄雙刃劍

那么該如何解救這場危機呢?李揚認為只有“去杠桿化”。他說,杠桿化運行是現(xiàn)代金融體系的基本特征。杠桿效用在金融領域是普遍存在的。但是,其作用被濫用,杠桿率無限提高,便會釀成金融危機。此次金融危機便是明證。解救危機就是“去杠桿化”。主要是收縮資產(chǎn)負債表,這是降低杠桿率的最直接辦法。然而,如果大批機構同時用這種辦法“去杠桿化”,其宏觀效果卻不容樂觀:資產(chǎn)被拋售,其價格必然下跌;價格下跌又引起市場對其所余資產(chǎn)價格的合理性產(chǎn)生懷疑,于是又會進一步拋售,并加劇資產(chǎn)價格下跌。理論上,只要其他私營機構著手擴大資產(chǎn)負債表,吸納問題機構放出的資產(chǎn),維持資產(chǎn)市場不致狂瀉,問題機構便有機會依循市場機制有序退出。然而,惶惶不可終日的問題機構皆以恐慌性拋售金融資產(chǎn)的方式來“去杠桿化”,一定會帶來巨大的資金缺口,而任何私營機構都不會出手購買。于是,依靠央行和政府財政提供資金,是金融危機中降低去杠桿化風險的唯一路徑。

李揚認為,“去杠桿化”將使全球經(jīng)濟陷入衰退。首先,金融產(chǎn)品的去杠桿化,將讓危機從次貸領域蔓延至消費貸款領域,再蔓延至公司貸款和公司債券領域。其次,金融機構的去杠桿化,將讓危機所在機構由投資銀行為主轉向對沖基金為主,再向商業(yè)銀行蔓延。再次,信貸市場的去杠桿化,將導致流動性短缺,通貨緊縮預期被強化。此外,消費者的去杠桿化,將產(chǎn)生“沖銷”經(jīng)濟刺激計劃的副作用。居民去杠桿化的現(xiàn)實路徑是提高儲蓄率。2008年底,美國居民的儲蓄率已經(jīng)提高到2%,且有進一步提高之勢。2%的去杠桿化,約有6000億美元的沖銷作用。最后,企業(yè)的去杠桿化,途徑就是消解不良資產(chǎn)、再資本化和謹慎借款。

“去杠桿化”過程在不同國家(地區(qū))的進度也存在差異。美國進行的較快,歐洲剛剛開始進行,亞洲等新興市場經(jīng)濟國家,特別是韓國、印度等國際收支經(jīng)常項目存在逆差的國家,很可能出現(xiàn)貨幣危機。

所以,“去杠桿化”過程需要財政政策發(fā)揮更積極作用。G20峰會對財政刺激的利弊給予高度關注,會議提到:“總體而言,上述行動將組成現(xiàn)代歷史上最大規(guī)模的財政和貨幣刺激計劃,以及最為全面的金融業(yè)扶持計劃。各國聯(lián)手使得這些行動的影響力得以加強,而截至目前已經(jīng)宣布的非常政策必須毫無拖延地加以實施。”。

三個層面沖擊中國經(jīng)濟

李揚表示,這場國際金融危機影響深遠,給中國經(jīng)濟多個方面都帶來了沖擊。具體分析,可以分三個層面:

第一個層面是流量。分析流量最好的就是國際收支表。國際收支分為兩大項目,一個是經(jīng)常項目,一個是資本與金融項目。

經(jīng)常項目在去年11月份出現(xiàn)了一個劇烈的變化。2008年11月、12月,我國進出口總值、進口和出口均急劇下降。表明國際環(huán)境的變化對中國已產(chǎn)生重大負面影響。但是,出口和進口下降的速度差異很大:以2008年11、12月為例,出口:分別下降2.2%和2.8%,進口:分別下降17.9%和21.3%。

“于是,在進出口總值急劇下降的同時順差擴大了,外匯儲備增加了。那么我們要解決的根本問題沒有解決,這是一個我們現(xiàn)在非常頭疼的問題。所以從國十條開始,新的調控措施又開始鼓勵進口,鼓勵出口。事實上,中國的出口對GDP的影響是很微弱的,只和中國的就業(yè)密切相關,但是進口卻和中國經(jīng)濟的增長密切相關。”李揚說。

資本與金融項目也出現(xiàn)了新的動態(tài)。包括外資流入速度下降,外資抽逃,“游資”也有了新動態(tài)。

然而就在隨后,國際收支又出現(xiàn)了的新動態(tài),值得高度關注。2009年1月,我國對新興市場的出口跌幅遠大于對工業(yè)化國家的出口跌幅。中國出口到北美地區(qū)、歐盟和日本的降幅分別為9.6%、10.7%和17.5%。同期,出口到歐盟之外的其他歐洲地區(qū)、日本之外的其他亞洲地區(qū)和拉丁美洲的出口分別大幅下跌了38.5%、27.1%和21.6%。2009年1月,新加坡和臺灣地區(qū)的工業(yè)生產(chǎn)分別下降了29.1%和43.1%。由此看來,新興市場經(jīng)濟衰退可能既深且久。如果說工業(yè)化國家首先面臨的是金融危機,再發(fā)展為經(jīng)濟危機,在中國及其他新興市場經(jīng)濟國家,由于對外需的高度依賴,將首先表現(xiàn)為制造業(yè)危機,進而影響金融行業(yè)的資產(chǎn)質量。

第二個層面是存量。存量最集中的表現(xiàn)是外匯儲備,高達2萬億美元的官方外匯儲備,成為國內(nèi)外關注的焦點。人們擔心外匯儲備的收益問題、“縮水”問題,于是對我國的外匯儲備產(chǎn)生了無窮的擔憂。所有這些擔憂都指向一個相同的結論,就是減少外匯儲備。但是,基本事實是:當國際收支仍然存在著順差并不斷形成新增外匯儲備時,討論外匯儲備存量的使用問題,是沒有意義的。例如,2009年1月,雖然只有15個工作日,當月新增外匯儲備391億美元,創(chuàng)單月新高。李揚表示,外匯儲備的合理性問題,事實上是一個貿(mào)易順差合理性問題。貿(mào)易順差的本質是國內(nèi)不能完全吸收國內(nèi)儲蓄,因而需要外需予以吸收。

于是,問題又歸結為國內(nèi)儲蓄率高懸的狀況可否消除的問題。自上個世紀90年代初開始,中國的儲蓄率便顯示出不斷上升、并超出國內(nèi)投資的趨勢。儲蓄是由實體經(jīng)濟自主產(chǎn)生的,是“人口紅利”、城市化和工業(yè)化相互交織的產(chǎn)物,基本不受政策的干擾。因此,高儲蓄率是一個我們必須被動接受,必須以此為前提來考慮一切問題的硬約束。

李揚說,主要儲備貨幣(美元、歐元、日元、英鎊等)之間的匯率變化導致的外匯儲備損益。匯兌損益變化無常。因此,評價外匯儲備的損益,不應計入?yún)R兌損益。各國通例,官方外匯儲備的匯兌損益由財政當局承擔。匯兌損益關乎外匯儲備的幣種結構。其決定因素有:經(jīng)常項目交易中的幣種結構,和資本與金融項目交易的幣種結構。不應用國內(nèi)股票市場上的散戶心態(tài),即“追漲殺跌”的心態(tài),來管理國家戰(zhàn)略資產(chǎn)。在國內(nèi)儲蓄過剩的條件下,人民幣對單個外匯和外匯“籃子”的匯率變化導致的損益是難以解決的。中國是否應持有外匯儲備問題,其本質是中國應否存在貿(mào)易順差問題。貿(mào)易順差的本質是中國國內(nèi)儲蓄過剩,儲蓄過剩是實體經(jīng)濟的產(chǎn)物,我們必須作為前提接受。

李揚表示,金融危機下,外匯儲備的管理戰(zhàn)略是“兩害相權取其輕”。因此,保持外匯儲備的幣種結構和資產(chǎn)結構基本穩(wěn)定,是一種理性的選擇。我們能做的事情,只能是順應美國國債收益率曲線的新變化,對持有金融資產(chǎn)的期限結構進行調整。

至于用外匯儲備購買什么,李揚認為實物資產(chǎn)不如金融資產(chǎn)。按他分析,大宗商品,由于投機因素消退,價格已經(jīng)下跌,且沒有長期增長潛力。至于黃金,作為投資,黃金是一種“劣質投資品”。戰(zhàn)略資產(chǎn)雖然可選擇,但規(guī)模不可能很大,且受到東道國的限制。

在金融資產(chǎn)中,國債、機構債、公司債、公司股票幾種選擇,損失最小化戰(zhàn)略下,國債依然最佳。另外,與我戰(zhàn)略資產(chǎn)供應有關的公司股票亦可考慮。

第三個層面是商品價格。在商品價格飆升時購買的商品,如鐵礦砂、石油儲備等,在商品價格跳水時,面臨縮水風險;商品高價時簽訂的購買合約將在合約有效期內(nèi)產(chǎn)生負面影響;存貨調整將成為2009年甚至2010年上半年影響經(jīng)濟增長的重要因素,很多行業(yè)和公司將虧損。當然,商品價格的下降也有有利影響,它會使輸入型通貨膨脹得到?jīng)Q定性緩解;企業(yè)未來的生產(chǎn)和投資成本壓力下降;居民消費能力提升;未來增長獲得有利的價格環(huán)境。

中國仍有條件長期穩(wěn)定增長

盡管全球金融危機仍在繼續(xù),盡管金融危機對中國經(jīng)濟造成嚴重沖擊,但是李揚認為,中國仍然存在著長期持續(xù)增長的條件。

首先,是實體經(jīng)濟面基本良好。從供給面看,充裕的儲蓄資源,使得我們可以吸納大量不利沖擊,并為經(jīng)濟發(fā)展提供資金支持。并且中國具有豐富的勞動力資源。從需求面看,當前我國出口受限,國內(nèi)消費在短期內(nèi)也難以迅速增加,但是投資仍存在極大余地。我國工業(yè)化正進行到中后期,城鎮(zhèn)化還在中期,還存在著產(chǎn)業(yè)結構和消費結構升級、環(huán)境保護、生態(tài)建設和社會事業(yè)發(fā)展等方面的巨大需求。因此,有理由對中國經(jīng)濟增長充滿信心。

其次,金融部門基本穩(wěn)定。中國以銀行業(yè)為主的金融體系,提供了金融穩(wěn)定的基礎。世紀之初進行的銀行不良資產(chǎn)處置、金融機構的再資本化和公司治理機制的改革,提前進行了當下西方國家正在進行的去杠桿化過程。而且,新世紀以來,金融監(jiān)管體系不斷完善。

保持增長主要依賴投資

李揚認為,中國經(jīng)濟增長主要依賴投資。他分析說,在短期內(nèi),消費增長很難成為促進經(jīng)濟增長的主要因素,因為消費受制于國民收入增長及國民收入分配。多年的經(jīng)濟實踐顯示:消費的變動相當緩慢。出口更難以依靠。全球經(jīng)濟下滑,貿(mào)易保護主義抬頭,外需必然萎縮。中國經(jīng)濟發(fā)展到今天,已經(jīng)到了需要逐漸改變以往依賴外需拉動經(jīng)濟增長格局的時候,國民經(jīng)濟應逐步轉向依靠內(nèi)需來拉動經(jīng)濟增長。這客觀上也會產(chǎn)生平衡貿(mào)易收支的結果。保持較高的投資率,仍然是重啟經(jīng)濟增長的主要手段。因為高儲蓄為投資增長提供了無通貨膨脹的基礎。

關于中國經(jīng)濟恢復的路徑,大致上有V型、U型、L型和W型等幾種展望。李揚認為W型可能比較現(xiàn)實。目前,政府投資已經(jīng)啟動,但民間資本尚在觀望,甚至還在撤出。信貸規(guī)模在1-3月擴張很快,但似乎尚未進入實體經(jīng)濟領域。可持續(xù)的增長,必須有民間資本的積極進入。有人預測:中國經(jīng)濟在2008年4季度首次見底,在2009年由于擴張政策而有所反彈,但2010年上半年經(jīng)濟增長可能再次觸底。經(jīng)濟的最終反彈只有在投資持續(xù)兩年減速、過剩生產(chǎn)能力得到充分淘汰、民間資本全面恢復活力之后才能實現(xiàn)。這就形成了所謂W型恢復路徑。

李揚強調,中國要想繼續(xù)保持長期持續(xù)的增長,關鍵在于真正落實科學發(fā)展觀。要全面落實“保增長、擴內(nèi)需、調結構”的戰(zhàn)略部署,特別注意把“調結構”融入“保增長”的措施之中。中國會率先走出困境,但不能僅以應對周期的策略來解決結構失衡問題,更不可為解困而停止改革。否則,可能給未來的發(fā)展造成障礙。美國金融危機的實體經(jīng)濟根源,在于違背商業(yè)規(guī)則,讓沒有能力購買住房的居民去購買住房。美國金融危機“殷鑒不遠”,我們在推行經(jīng)濟刺激政策時,應牢記美國金融危機的教訓。此外,此次危機和衰退也是對中國發(fā)展模式的一次挑戰(zhàn),它說明,粗放的投資和出口驅動的增長已難以為繼。

李揚說,要注重宏觀調控范式的調整。完善宏觀調控目標體系,把促進就業(yè)放在優(yōu)先的位置上;改革包括貨幣政策、財政政策、產(chǎn)業(yè)政策等在內(nèi)的宏觀調控體系;注意國際收支格局的變化;積極參與國際貨幣體系改革;穩(wěn)步推進人民幣國際化。

(中國社會科學院金融研究所所長)

新浪聲明:此消息系轉載自新浪合作媒體,新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內(nèi)容僅供參考,不構成投資建議。投資者據(jù)此操作,風險自擔。